- Кто может получить налоговый вычет на детей?

- Какие документы нужны для получения налогового вычета на детей?

- Как рассчитать налоговый вычет на детей и сколько он составляет

- Как подать заявление на получение налогового вычета на детей

- Как получить налоговый вычет на детей, если ребенок прописан в другом регионе?

Налоговые вычеты – отличный способ снизить свои налоговые платежи. Одним из видов такого вычета является налоговый вычет на детей. Но какие права имеет каждый родитель при получении данного вычета? Какие вычеты можно получать на детей? И можно ли получать данные вычеты одновременно?

Для начала, необходимо определиться с самим понятием налогового вычета на детей. Кто может получить такой вычет и в каком размере? Имеются ли другие вычеты, которые могут использоваться наряду с налоговым вычетом на детей?

Кроме того, необходимо знать, какие документы нужно предоставить, чтобы получить налоговый вычет на детей, и как заполнить декларацию на получение данного вычета. И есть ли какие-либо особенности в получении налогового вычета на детей при двойном получении вычета?

В данной статье мы рассмотрим все эти вопросы и подробно опишем процедуру получения налогового вычета на детей. Также Вы узнаете о том, как определить размер вычета, какие документы нужно подготовить, и как не перепутать алгоритм заполнения декларации.

Кто может получить налоговый вычет на детей?

Налоговый вычет на детей является одним из налоговых вычетов, который позволяет родителям получать налоговые льготы за содержание ребенка. Кто имеет право на этот вычет и как его можно получить?

Во-первых, право на получение налогового вычета имеют родители или опекуны, воспитывающие несовершеннолетних детей. При этом вычет можно получить как за один ребенок, так и за несколько детей. Но есть ограничение — максимальный размер вычета составляет 50 тысяч рублей в год.

Кроме того, необходимо учитывать, что налоговый вычет на детей можно получить только одновременно с другими налоговыми вычетами. То есть, если вы уже пользуетесь вычетом на образование, жилищный вычет или вычет на лечение, то воспользоваться налоговым вычетом на детей вы не можете.

Какие еще вычеты могут быть получены? Например, есть стандартный налоговый вычет от суммы дохода в размере 13% и максимальной суммой 400 тысяч рублей. Также есть вычеты на материнский (отцовский) капитал, на пожилых родителей и некоторые другие.

Обратите внимание, что налоговый вычет на детей можно получить также при двойном резиденстве, если родители воспитывают детей в другой стране и одновременно платят налоги в России. Однако, в этом случае имеются определенные условия и ограничения.

Таким образом, если у вас есть несовершеннолетние дети, вы имеете право на получение налогового вычета на детей. Но помните, что максимальный размер вычета составляет 50 тысяч рублей в год, и он не может быть получен одновременно с другими налоговыми вычетами. Но есть и другие вычеты, которые вы можете получить — изучайте законодательство и пользуйтесь своими правами!

Какие документы нужны для получения налогового вычета на детей?

Если вы хотите получить налоговый вычет на детей, то вам нужно будет предоставить определенные документы. Кто имеет права на получение вычета? Можно ли одновременно получать налоговые вычеты на детей и другие вычеты? И какой размер налогового вычета на детей?

- Какие документы нужны для получения налогового вычета на детей?

- Для получения налогового вычета на детей необходимо иметь документы, подтверждающие наличие детей и совершенные расходы на их содержание.

- Документы могут включать свидетельство о рождении ребенка, документы, подтверждающие расходы на их содержание, а также документы, подтверждающие ваше право на вычет.

Можно ли получать налоговые вычеты на детей одновременно с другими вычетами? Да, вы можете получать налоговый вычет на детей одновременно с другими вычетами, если вы соответствуете всем необходимым требованиям. Также стандартный налоговый вычет на детей может быть увеличен при определенных условиях.

- Когда можно получить вычет на детей?

- Вычет на детей можно получить при подаче декларации по налогу на доходы физических лиц.

- Также вычет на детей можно получить при получении зарплаты на работе, если работодатель заранее об этом уведомил налоговую службу.

Какие способы есть для получения налогового вычета на детей? Для получения налогового вычета на детей существует несколько способов, которые могут включать как стандартный вычет, так и увеличенный размер вычета при наличии определенных условий. Важно иметь все необходимые документы и соответствовать требованиям налоговой службы.

| Количество детей | Стандартный размер вычета |

|---|---|

| 1 | 5000 рублей |

| 2 | 10000 рублей |

| 3 и более | полный размер расходов на детей |

Итак, для получения налогового вычета на детей нужно иметь соответствующие документы, соответствовать требованиям налоговой службы и знать размер налогового вычета на детей. Пользуйтесь этой инструкцией, чтобы правильно оформить документы и получить вычет.

Как рассчитать налоговый вычет на детей и сколько он составляет

Налоговый вычет на детей – это право на получение налоговых льгот при наличии иждивенцев. Но как рассчитать размер вычета и кто имеет право на его получение?

Вычитать налог можно только в одном из двух форматов: либо по стандартному размеру, который составляет 13 140 рублей в год на каждого ребенка, либо по размеру фактических затрат на содержание детей.

Могут ли родители получать налоговый вычет на детей одновременно? Да, если и они, и их ребенок соответствуют требованиям вычетов. Также существуют другие способы получения налоговых вычетов, например, на образование или лечение.

Какие дети имеют право на налоговый вычет? Это могут быть не только биологические дети, но и усыновленные, опекаемые или попечительствуемые дети, а также дети, находящиеся под опекой родителей, получивших новое гражданство.

Когда родители не имеют права на получение налогового вычета? Например, если они не являются налоговыми резидентами, если ребенок учится в другой стране, если имущество находится за пределами России, если дети уже стали налоговыми резидентами и более не считаются иждивенцами и многие другие случаи.

Итак, можно ли получить налоговый вычет на детей? Да, если соблюдаются все требования и правила. Размер налогового вычета зависит от фактического содержания ребенка и может быть как стандартным, так и персонализированным.

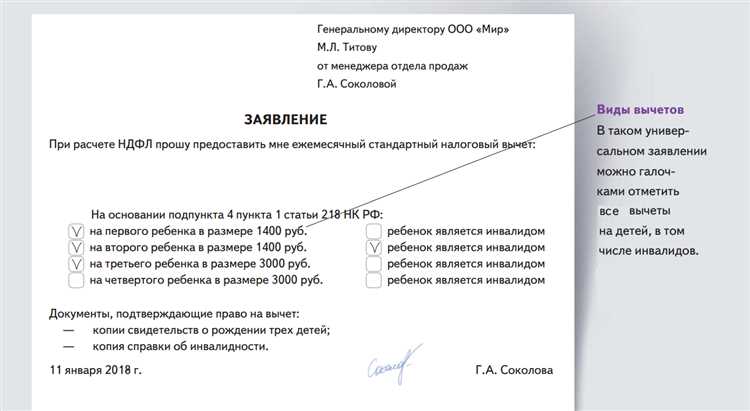

Как подать заявление на получение налогового вычета на детей

Когда налогоплательщик имеет детей, у него есть право на получение налоговых вычетов за каждого ребенка одновременно с вычитанием стандартного налогового вычета. Но какие есть способы получения налогового вычета и как это сделать?

- Самостоятельно подав заявление в налоговую службу. Чтобы получить налоговый вычет на детей, необходимо направить заявление в свою налоговую инспекцию. В заявлении нужно указать количество детей и их персональные данные. Вычет можно получить не только за своих детей, но и за ребенка супруга (если супруг не запрашивает вычет за этого ребенка), если такой имеется. Также необходимо указать размер налогового вычета на каждого ребенка.

- Получение вычета при подаче декларации. Если налоговый вычет на день подачи декларации на доходы физических лиц не был учтен, его можно указать в декларации. В этом случае налоговый вычет на детей будет учтен при расчете налога.

- Получение двойного вычета. В случае если ребенок имеет даже частичное ограничение по здоровью, или является сиротой, родитель может получить не только стандартный налоговый вычет, но и повышенный, суммы которого в два раза больше стандартного налогового вычета.

Когда уже получен вычет на детей, возникает вопрос: можно ли получать другие налоговые вычеты или вычеты одновременно с этим вычетом? Да, это возможно. Вычеты на родительскую, ипотечную и другие программы могут быть получены наравне с налоговым вычетом на детей, если они соответствуют установленным критериям.

- Когда можно получить налоговый вычет на детей? Альтернативой получению налогового вычета на детей, является месячный детский вычет, который рассчитывается автоматически и выплачивается родителям каждый месяц. Он начисляется на детей в возрасте до 18 лет, у которых нет собственного дохода.

- Какой размер налогового вычета на детей? Размер налогового вычета на детей составляет 3 000 рублей или 6 000 рублей (при наличии у ребенка ограничения по здоровью или признаков сиротства).

- Можно ли получить налоговый вычет на детей при оформлении опеки или приемной семьи? Да, при оформлении опеки или приемной семьи можно получить налоговый вычет на ребенка.

Как получить налоговый вычет на детей, если ребенок прописан в другом регионе?

Если ваш ребенок прописан в другом регионе, вы все еще можете получать налоговый вычет на детей. Одновременно с этим, возникает вопрос о том, на каких основаниях можно рассчитывать на вычет и какой размер вычета.

На основании единого налогового кодекса право на налоговый вычет имеют родители, опекуны или попечители детей, не достигших возраста восемнадцати лет. При этом вычет может быть получен только на территории РФ, независимо от места регистрации ребенка.

Кто может получить вычет на детей и какие способы получения налогового вычета существуют? Сначала нужно выяснить, есть ли у вас право на стандартный вычет или на дополнительные вычеты. Если ваш доход не превышает определенную сумму, вы можете рассчитывать на стандартный налоговый вычет на каждого из ваших детей, прописанных на территории РФ. Если же ваш доход превышает установленную норму, то вы можете получить дополнительные вычеты.

Какие налоговые вычеты можно получать, если ребенок прописан в другом регионе? На этот вопрос ответ находится в едином налоговом кодексе. Согласно кодексу, родители могут получать налоговый вычет на обучение своих детей, детский сад, лекарства и другие затраты, связанные с воспитанием детей до восемнадцати лет.

В случае, если ребенок находится в двойном проживании или прописан в другом регионе, вычет может быть получен только на территории, где зарегистрирован сам родитель, имеющий право на вычет.